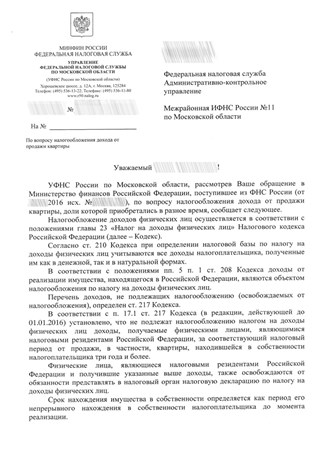

Вопрос о налоге на доходы физических лиц (НДФЛ) при продаже квартиры, приобретенной по долям в разные налоговые периоды с учетом изменений в Налоговом законодательстве распространяющихся на правоотношения возникшие с 01.01.2016 г.

Данный вопрос был отправлен в Минфин по частному случаю, поэтому информация, носящая конфиденциальный характер изменена или скрыта. Спасибо за понимание. По договору дарения в 2015 году была приобретена ½ доли в общем праве. Право собственности зарегистрировано в 2015 г. Также в 2015г. по договору купли-продажи от ХХ.12.2015г. 0,9 млн. руб. была приобретена оставшееся ½ доли в общем праве. Право собственности по этому договору зарегистрировано ХХ.01.2016г.

В 2016 г. квартира была продана. Каким образом следует исчислять подлежащий уплате НДФЛ при условии приобретения квартиры по долям, в разные налоговые периоды, по разным основаниям и с учетом изменений в Налоговом законодательстве распространяющихся на правоотношения, возникшие с 01.01.2016г. Какие вычеты следует применять?

Можно ли при определении размера подлежащего уплате налога применить стандартный налоговый вычет 1 м.р. по доле, приобретенной по договору дарения в части суммы, полученной от продажи всей квартиры, соответствующей этой доле и одновременно не применять имущественный вычет, а уменьшить полученные от продажи имущества доходы на расходы, связанные с получением этих доходов в части суммы, полученной от продажи доли приобретенной по договору купли-продажи с учетом особенностей изложенных в статье 217.1 Налогового кодекса РФ.